|

|  |  |  |

| |||

Tracciati CBI | |||

|

Business attraverso l'uso dei programmi Gestione Autorizzazione Incassi/Pagamenti e Gestione Distinte Effetti/Incassi/Pagamenti supporta i seguenti tracciati di esportazione CBI: Disposizioni di incasso

Disposizioni di pagamento

Gli standard dei tracciati record sono presi da www.cbi-org.eu. Business può gestire la generazione di files per emissione di bonifici esteri sia nei confronti di fornitori operanti all'estero, che nei confronti di fornitori italiani operanti in valuta diversa da 0. La generazione dei bonifici esteri è limitata alle sole scadenze aventi come tipo di pagamento Bonifico. Per poter emettere dei bonifici esteri occorre seguire le seguenti istruzioni: Nella tabella banche bisogna impostare correttamente i campi:

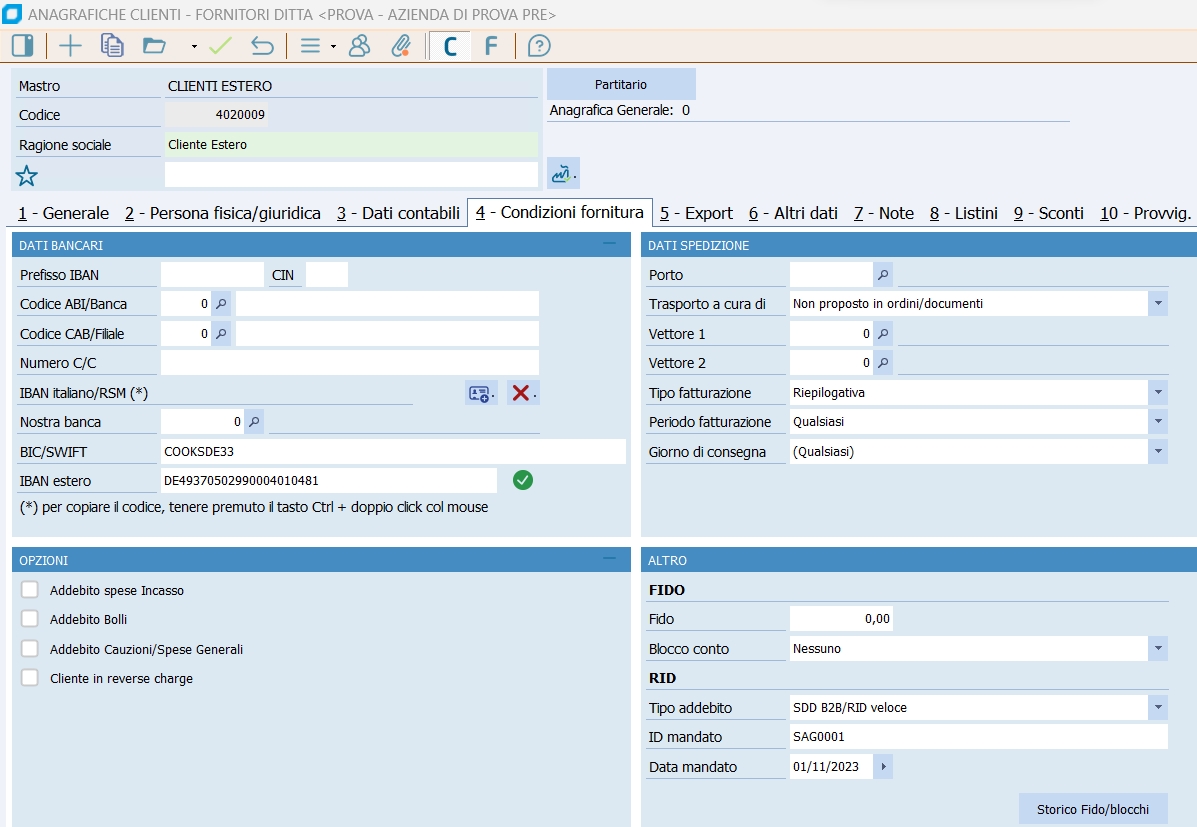

Sulle anagrafiche dei fornitori (o comunque sulle scadenze che saranno oggetto di bonifico) i campi da impostare sono:

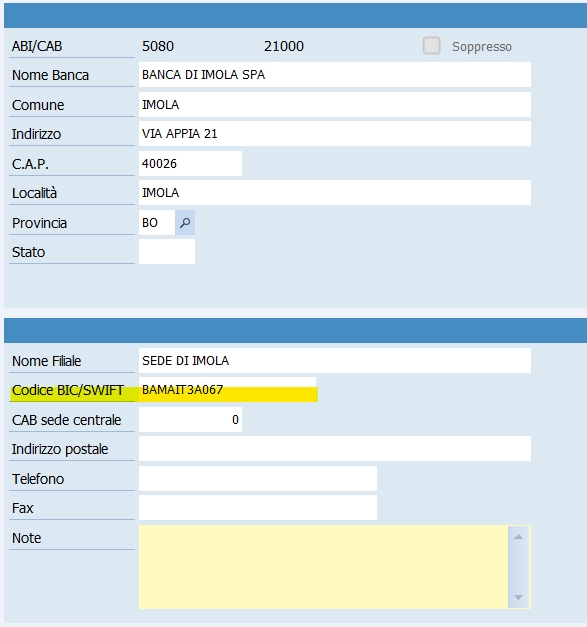

Nella tabella contenente i codici ABI è stato aggiunto il campo STATO ed il campo BIC (codice identificativo della banca a livello internazionale). Per le banche italiane lo stato può essere lasciato vuoto oppure può assumere valore I. Il codice BIC, in se, non è obbligatorio, ma viene utilizzato qualora sulla filiale (tabella CAB) non è stato indicato il codice SWIFT. Nella tabella contenente i codici CAB è stato aggiunto il campo STATO ed il campo SWIFT (codice identificativo della filiale a livello internazionale). Per le banche italiane lo stato può essere lasciato vuoto oppure può assumere valore I. Il codice SWIFT è utilizzato in fase di emissione bonifico. Qualora mancasse, nel files verrà riportato i codice BIC indicato nella tabella ABI. Per poter gestire questa tipologia di pagamento è necessario inserire un'opzione di registro globale è possibile generare una distinta di presentazione e gestire le autorizzazioni agli incassi. La distinta di presentazione è fatta preferibilmente con il programma Gestione Autorizzazione Incassi/Pagamenti (senza generare scritture contabili). Si può generarla anche, eventualmente, con il programma Gestione Distinte Effetti/Incassi/Pagamenti. In questo caso verranno prodotte scritture contabili del tipo Banca sbf a Cliente. Contrariamente alle RIBA, infatti, per i pagamenti di tipo MAV non vanno preventivamente generati gli effetti attivi. Dai programmi Gestione Autorizzazione Incassi/Pagamenti e Gestione Distinte Effetti/Incassi/Pagamenti si possono generare, su scadenze attive di tipo pagamento 4, file di presentazione MAV per la banca, da inviare con floppy o via remote banking. Dal programma di prima nota si può acquisire automaticamente il file di ritorno fornito dalla banca con i dati relativi agli incassi effettivamente effettuati sui MAV presentati in precedenza. (Attenzione: è possibile la gestione dei soli esiti positivi, cioè degli incassi andati a buon fine). Riepilogando, il ciclo consigliato è:

è possibile generare un file ASCII in formato RID per la presentazione in banca tramite i programmi Gestione Distinte Effetti/Incassi/Pagamenti e Gestione Autorizzazione Incassi/Pagamenti. Il comportamento contabile dei RID è lo stesso delle ricevute bancarie; è necessario pertanto dopo la contabilizzazione documenti , effettuare una Generazione effetti su scadenze con tipo pagamento 1 (oggi tipo 1 = tratta, diventerà tipo 1 = RID). Per attivare la gestione RID è necessario impostare l'opzione di registro globale La gestione RID come intesa da Business assume:

Nel file ASCII è possibile impostare il 'tipo codice' (carattere 97) uguale a 4, cioè codice cliente. Se impostato i caratteri da 98 a 113 dovranno contenere detto codice di 16 caratteri. Tale codice va memorizzato nel campo CONTATTO del cliente. Per rendere operativa questa funzionalità attivare le opzioni: Attenzione: quando si generano file RID per i quali poi si devono registrare gli esiti relativi agli insoluti (dal programma Gestione Insoluti), sono supportati solo numeri di documento, quindi anche di numeri di partita, che non eccedono il valore massimo 999999. Per la gestione RID occorre codificare alcuni campi, fra i quali: A - Anagrafiche clienti/fornitori

|

1. Codice BIC (stringa 11 caratteri), ossia l'identificativo dello sportello bancario a livello internazionale secondo lo standard ISO 9362. Se presente nella tabella ABI\CAB viene riportato anche in questo campo quando l'utente inserisce il codice CAB Filiale. E' obbligatorio per le disposizioni di pagamento soggetti esteri.

2. RID: tipo di addebito (stringa 1 carattere, valori ammessi blank=Non valorizzato, C=SDD Core e B=SDD B2B) . Indica lo schema di gestione del tipo di servizio . Le due tipologie si differenziano per la facoltà di chiedere lo storno da parte del debitore .

3. RID data sottoscrizione mandato (data, nullabile) : è la data sottoscrizione per le deleghe RID e dovrà essere inferiore al 01/02/2014 e non successiva alla data di esecuzione della prima presentazione SDD.

4. RID ID mandato (stringa di 35 caratteri). E' un campo che identifica la transazione nel flusso di incasso in tutti i suoi passaggi. E' case-and-space insensitive. Va chiesto alla banca mittente.

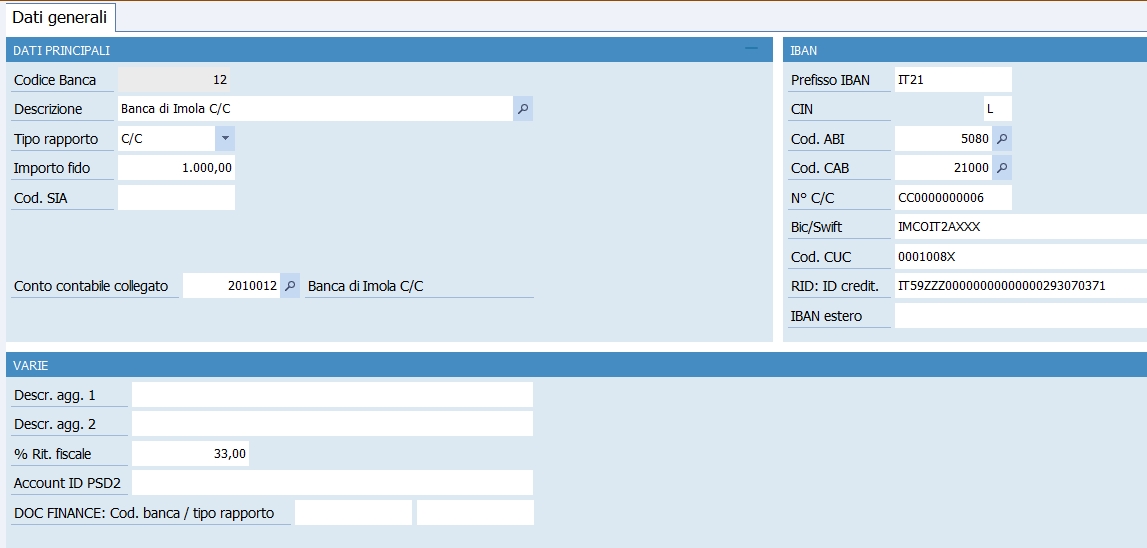

B - Tabella Banche

1. Codice BIC\Swift (stringa 11 caratteri), ossia l'identificativo dello sportello bancario a livello internazionale secondo lo standard ISO 9362. Se presente nella tabella ABI\CAB viene riportato anche in questo campo quando inserisco il codice CAB Filiale;

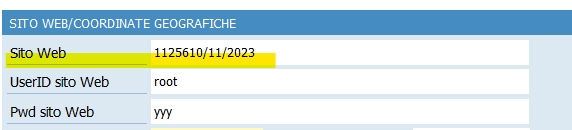

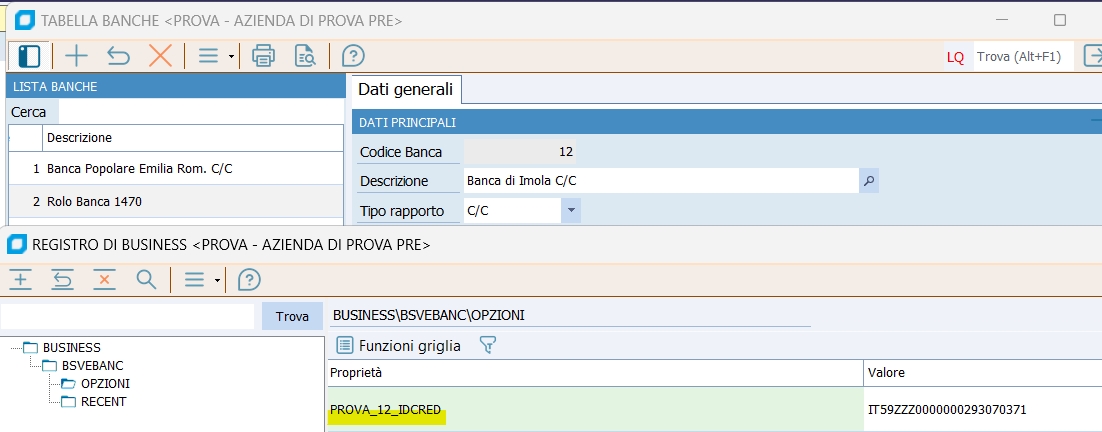

2. Identificativo del creditore (stringa 35 caratteri, nullabile). All'interno dell'area Sepa a ciascun creditore è assegnato un codice univoco denominato Creditor Identifier. Il Codice identificativo del creditore è importante perché permette di identificare in maniera univoca all'interno di tutta l'area Sepa l'azienda che incassa con addebiti diretti. È un'informazione obbligatoria sul mandato Sepa direct debit e sui singoli flussi di incasso. E' un codice che per l'Italia è così formato:

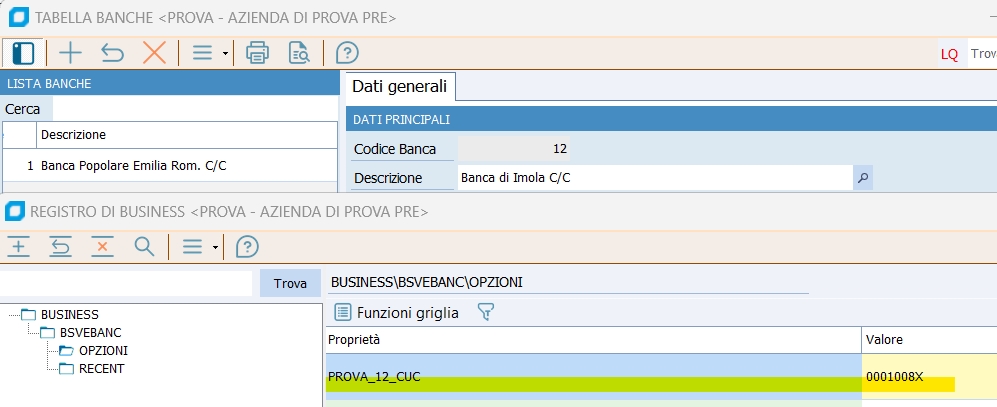

3. Codice CUC (Codice Univoco CBI) (stringa 35 caratteri, nullabile): è il codice identificativo assegnato dal consorzio CBI al soggetto titolare del conto corrente che effettua l'operazione SCT o SSDD . La comunità CBI è composta da tutti i soggetti (Banche, clienti, Terze parti) che hanno aderito alla nuova struttura del SEBC erogano e che fruiscono/erognao i nuovi servizi previsti. Per potere interagire tra di loro devono conoscere l'identificativo della controparte.

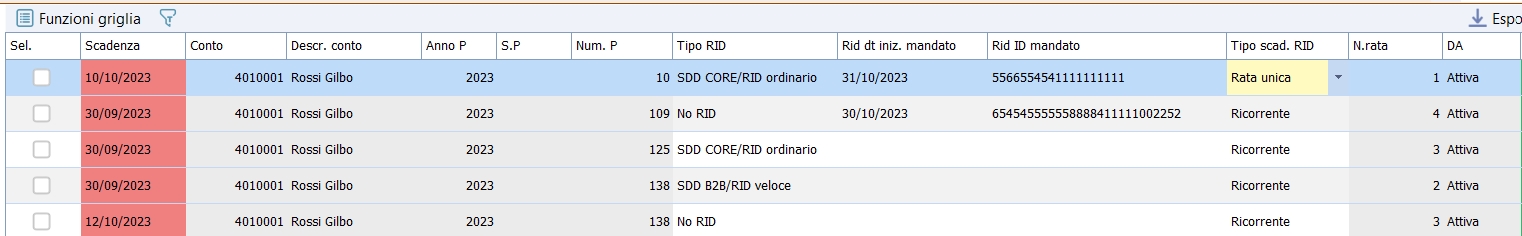

C - Scadenzario (e quindi tutti i programmi in cui sono esposti i dati delle scadenze: Gestione scadensario,Gestione autorizzazione incassi\pagamenti, Gestione distinte effetti, Raggruppamento scadenze effetti attivi, Gestione prima nota)

1. Codice BIC\Swift (stringa 11 caratteri), ossia l'identificativo dello sportello bancario a livello internazionale secondo lo standard ISO 9362. Se presente nella tabella ABI\CAB viene riportato anche in questo campo quando inserisco il codice CAB Filiale;

2. RID: tipo di addebito (stringa 1 carattere, valori ammessi blank=Non valorizzato, C=SDD Core e B=SDD B2B) . Indica lo schema di gestione del tipo di servizio . Le due tipologie si differenziano per la facoltà di chiedere lo storno da parte del debitore

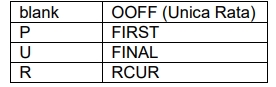

3. RID tipo sequenza (stringa 1 carattere, valori ammessi blank=unica rata, P=prima rata, U=ultima rata, R=ricorrente) . E' un attributo non del mandato ma della singola disposizione e identifica se è :l'unica rata del contratto, o la prima rata del contratto, o l'ultima rata del contratto, o una rata successiva alla prima ma non l'ultima. Il valore predefinito è pilotabile tramite l'opzione di registro globale OPZIONI\Tipo_scadenza_RID (defaut: RCUR). I valori accettati sono:

4. RID data sottoscrizione mandato (data, nullabile) : è la data sottoscrizione per le deleghe RID e dovrà essere inferiore al 01/02/2014 e non successiva alla data di esecuzione della prima presentazione SDD.

5. RID ID mandato (stringa di 35 caratteri)

Specifiche per RID SEPA:

1. Tipo RID (core o b2b): Per default vengono generati rid di tipo CORE.

Per impostare RID di tipo B2B settare l'opzione di registro (già esistente) BSCGDIST/OPZIONI/RidVeloce = -1

2. Tipo sequenza (prima rata, ultima rata, rata unica, ecc) è stato riciclato il campo scaden.sc_cauval (in maschera delle scadenze 'causale valutaria') ed accetta i seguenti valori (default'')

Specifiche per Bonifici SEPA e Rid SEPA:

BSVEBANC/OPZIONI/Ditta_cod_banca_CUC = valore

Ad es. per la ditta Prova, codice banca 12 l'impostazione sarà la seguente:

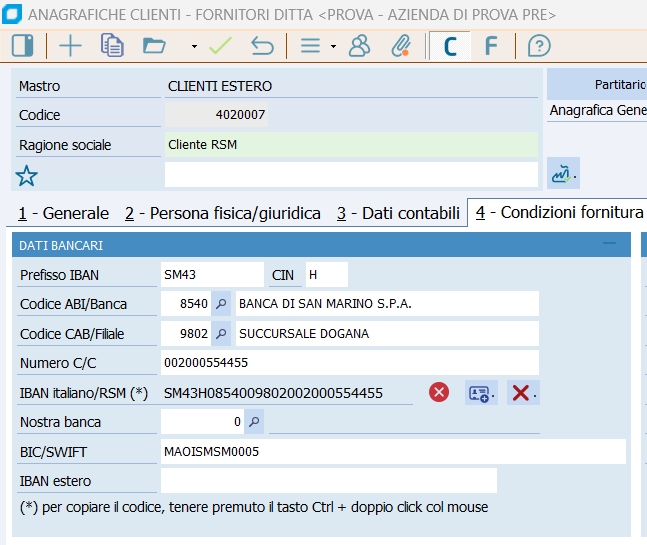

Codifica anagrafica di soggetti esteri

IL soggetto debitore può essere: Italiano, estero o della Repubblica di San Marino. Infatti dal 12 dicembre 2013 anche la Repubblica di San Marino è stata ammessa alla SEPA. Ciò ha comportato delle modifiche nel flusso per gli S.D.D. e gli S.C.T. In particolare per gli S.D.D. è obbligatorio valorizzare il blocco Debtor Agent, già previsto nel caso di debitori esteri. Per cui avremo:

|  |  |  |  | |

|  |  |  |  |  |

| |||||