|

Moduli richiesti: Contabilità Base

Premessa

NTS Informatica non fornisce supporto su tematiche di integrazione e scambio dati tra Business e GIS COM, i l supporto viene erogato esclusivamente da Ranocchi COM.

Panoramica

Business può trasferire a GIS i dati estrapolati dalla Contabilità generale, per redigere adempimenti fiscali quali Comunicazione annuale IVA, Dichiarazione IVA, Unico, ecc.

La casistica più semplice, cioè trasferire a GIS solo i saldi contabili per la redazione della dichiarazione dei redditi, prevede l'esecuzione di una stampa del bilancio con la funzione "Esporta su file", da trasferire poi a GIS.

La casistica più complessa è redigere con GIS la dichiarazione IVA, visto che da Business è necessario trasferire a GIS tutti i movimenti di prima nota e prima nota IVA. Per gestire questa casistica, il programma "Export CG verso GIS" esporta i movimenti di una o più ditte di un determinato periodo appartenente a un certo esercizio producendo un file .csv zippato. Un'apposita procedura di GIS acquisirà il file generato da Business.

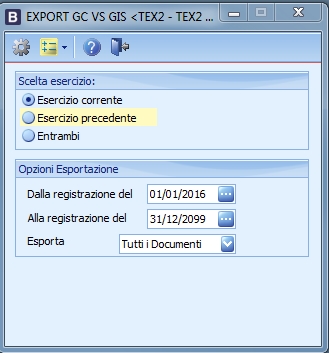

Il programma per esportare i dati verso GIS è standard e si esegue direttamente dalla linea di comando di Business (campo "Esegui" vicino al menu principale), digitando BNCGEXGS.

Il programma prevede di selezionare, attraverso il combo "Esporta", Tutti i documenti o solo Fatture.

Al fine di ottimizzare le operazioni di passaggio dati, a seguire sono esposte le note/limiti/operazioni da compiere per ottenere un corretto passaggio di informazioni.

Da Business vengono passati i dati relativi a clienti/fornitori e movimenti di prima nota e prima nota IVA presi dalla contabilità generale NON INTEGRATIVE. Informazioni relative ad impostazioni DITTA in merito alla durata dell'esercizio contabile e/o attività IVA gestite, codici IVA, causali contabili, ecc. dovranno essere mantenute manualmente (ed in modo coerente) su entrambi i gestionali. In GIS saranno presenti delle tabelle di mappatura da impostare prima di eseguire l'importazione dei dati.

- Non sono gestiti i seguenti regimi IVA: oro, stagionali, agricoltura semplificata, agriturismo, editoria, carburanti, odontoiatri, spettacolo, beni usati, 74ter

- Non è gestito il caso di fattura messa su scontrino fiscale (solo annotazione), in quanto in Business è semplicemente una annotazione manuale nella registrazione dello scontrino giornaliero

- GIS, in fase di acquisizione, rinumera i protocolli tutti i documenti IVA acquisiti, per cui è consigliato stampare i registri fiscali o con Business o con GIS, diversamente potrebbero crearsi delle incongruenze tra i protocolli se si stampa i regi IVA con un gestionale ed il libro giornale con l'altro

- È possibile che una causale contabile debba essere spezzata in più causali. Questo perché seppure in Business sarebbe possibile utilizzare la stessa causale in diversi contesti, in GIS è necessario tenerle distinte. Un esempio può essere il caso della fattura ricevuta intra, che in bus può essere utilizzata anche per rottami ferrosi e subfornitura, mentre in GIS devono essere causali distinte. In GIS nel programma di mappatura causali verranno chieste delle causali specifiche per i vari casi contemplati dal programma di acquisizione

- Per il corretto passaggio dati è necessario che in business clienti e fornitori siano gestiti a partite e partite (e volendo anche scadenze). GIS non importerà le scadenze, ma utilizzerà le partite per collegare in le fatture con relativi incassi/pagamenti

- Ritenute (770): per gestire il collegamento con GIS la rilevazione della ritenuta deve avvenire solo all'atto del pagamento, con rilevazione integrata nella registrazione di pagamento oppure con registrazione specifica

- Fatture emesse a condomini: per gestire il collegamento con GIS la rilevazione della ritenuta deve avvenire solo all'atto dell'incasso, con registrazione separata rispetto all'incasso oppure con registrazione specifica

- Regime autotrasportatori: non è gestito il caso di autotrasportatore trimestrale con operazioni su cui in liquidazione vanno calcolati gli interessi trimestrali

- PRO-RATA: per gestire il collegamento con GIS la rilevazione del pro-rata deve avvenire solo in liquidazione, non sui singoli movimenti

- Se in Business gestisce le anagrafiche generali, a GIS viene passata l'anagrafica effettiva all'atto della registrazione della fattura (preso dallo storico anagrafiche generali), diversamente viene passata l'ultima anagrafica memorizzata

- Passaggio iva interni (es: produzione verso negozio) dovranno essere utilizzate delle causali contabili specifiche per vendita e acquisto tra le due attività.

STRUTTURA FILE ANAGRA.CSV

I campi sono separati da ";";

Le stringhe iniziano e finiscono per ";

Se all'interno della stringa è presente un " viene raddoppiato;

Le date sono in formato GG/MM/YYYY;

Il separatore decimale per i numeri è ',' mentre il separatore delle migliaia non viene esposto.

- CODICE DITTA

- TIPO (C= CLIENTE, F = FORNITORE)

- CODICE CLIENTE/FORNITORE

- DATA INIZIO VALIDITA'

- DATA FINE VALIDITA'

- DESCRIZIONE 1

- DESCRIZIONE 2

- INDIRIZZO

- CAP

- CITTA'

- PROVINCIA

- STATO

- CODICE FISCALE / PARTITA IVA ESTERA

- PARTITA IVA

- OMOCODICE (VALORE S/N - PER CODICI FISCALI EMESSI DAL MINISTERO NON CORRETTI)

- TELEFONO

- FAX

- TELEFONO CELLULARE

- E-MAIL

- SITO WEB

- SESSO (M/F/S ; S = PERSONA GIURIDICA)

- COGNOME

- NOME

- DATA DI NASCITA

- CITTA' DI NASCITA

- CODICE COMUNE DI NASCITA (ES: RIMINI H294)

- PROVINCIA DI NASCITA

- STATO DI NASCITA

- CODICE IDENTIFICATIVO FISCALE ESTERO

- CODICE ISO STATO ESTERO

- IDENTIFICATIVO IVA STATO ESTERO

- PROFESSIONISTA (S/N)

- CONDOMINIO (S/N)

- TIPO SOGGETTO IVA (N =normale, L=escludo IVA, I=intracee, E=extracee, R=San Marino, D=dogana)

STRUTTURA DATI TABATTI.CSV

I campi sono separati da ";";

Le stringhe iniziano e finiscono per ";

Se all'interno della stringa è presente un " viene raddoppiato;

Le date sono in formato GG/MM/YYYY;

Il separatore decimale per i numeri è ',' mentre il separatore delle migliaia non viene esposto.

- CODICE DITTA

- ANNO IVA

- CODICE ATTIVITA'

- DESCRIZIONE ATTIVITA'

- TIPO REGISTRO IVA (A=acquisti, V=vendite, C= corrispettivi, S=vendite in sosp, T=acq in sosp)

- NUMERO REGISTRO IVA

- DESCRIZIONE REGISTRO IVA

STRUTTURE FILE PRINOT.CSV

I campi sono separati da ";";

Le stringhe iniziano e finiscono per ";

Se all'interno della stringa è presente un " viene raddoppiato;

Le date sono in formato GG/MM/YYYY;

Il separatore decimale per i numeri è ',' mentre il separatore delle migliaia non viene esposto.

Ogni registrazione è identificata da DITTA/DATE REGISTRAZIONE/NUMERO REGISTRAZIONE

- CODICE DITTA

- DATA REGISTRAZIONE

- NUMERO REGISTRAZIONE

- RIGA ALL'INTERNO DELLA REGISTRAZIONE

- CAUSALE CONTABILE

- DESCRIZIONE CAUSALE

- CODICE CONTO

- DESCRIZIONE CONTO

- TIPO CONTO (C=CLIENTE, F=FORNITORE, S=SOTTOCONTO)

- IMPORTO DARE

- IMPORTO DARE IN VALUTA

- IMPORTO AVERE

- IMPORTO AVERE IN VALUTA

- DESCRIZIONE REGISTRAZIONE

- DATA DOCUMENTO

- SERIE DOCUMENTO

- NUMERO DOCUMENTO

- ANNO PARTITA

- SERIE PARTITA

- NUMERO PARTITA

- CODICE ESERCIZIO CONTABILE

- DATA INIZIO ESERCIZIO CONTABILE

- DATA FINE ESERCIZIO CONTABILE

- CONTO CLIENTE/FORNITORE A CUI SI RIFERISCE L'IMPORTO DELLA RIGA IVA

- CODICE ATTIVITA' IVA

- TIPO REGISTRO IVA (A=acquisti, V=vendite, C= corrispettivi, S=vendite in sosp, T=acq in sosp)

- NUMERO REGISTRO IVA

- CODICE IVA

- ALIQUOTA IVA

- % INDETRAIBILITA' IVA

- SERIE PROTOCOLLO ACQUISTI/VENDITE

- NUMERO PROTOCOLLO ACQUISTI/VENDITE

- IMPONIBILE IVA

- IMPONIBILE IVA IN VALUTA

- TIPO ACQUISTO (' '=non interessa,'N'=non definito, 'R'=beni dest rivend,'S'=beni ammortizzabili, 'L'=leasing,'A'=altro,'B'=beni strum. Non ammortizz.,'I'=rimanenze iniz., 'X'= beni ammort no iva11)

- CODICE VALUTA

- CAMBIO

- SULLE NOTE DI ACCRED. ANNO DEL DOCUMENTO CHE LA NOTA DEVE STORNARE

- DATA COMPETENZA IVA

- DATA COMPETENZA PLAFOND

- DATE RICHIESTE NELLA REGISTRAZIONE ('N'=nessuna, 'S'=periodo di competenza economica, 'D'=data competenza economica, 'I'=data competenza IVA, 'V'=data valuta per tesoreria)

- DATA INIZIO COMPETENZA / DATA COMPETENZA ECONOMICA

- DATA FINE COMPETENZA ECONOMICA

- TIPO MOVIM. REG. INCASSI/PAG (0=non interessa, 1=Reg.inc.+, 2=reg.inc -, 3=reg.pagam.+, 4=reg.pagam.-)

- TIPO MOVIMENTO REG. CRONOLOGICO (0=non interessa, 1=Cassa, 2=banca, 3=terzi/cassa, 4=terzi/banca, 5=Reddito, 6=Cassa a banca, 7=fatt.non incassate, 8=nota accr. a storno fatt)

- CODICE IVA AGRICOLA CORRISPONDENTE

- FLAG PER MOVIM. CEE/FLACK LIST ('M'=merci, 'S'=servizi)

- FLAG PER MOVIM. RSM VEND (O=operatore P=privato S=servizi C=cessioni autofattura servizi )

- FLAG PER MOVIM. RSM ACQ. (N=con addebito di imposta A= senza addebito di imposta S=servizi)

- ACQUISTO DESTINATO ALLA RIVENDITA (S/N)

- CONTABILITA' PROFESSIONISTI CONTO COSTO/RICAVO REALE , associato alle righe con conto costo/ricavo sospeso

- IVA AD ESIGIB. DIFFERITA: estremi della fattura agganciata per incasso o, se reg di emissione ft, pn_datreg (solo sulla prima riga della reg)

- IVA AD ESIGIB. DIFFERITA: estremi della fattura agganciata per incasso o, se reg di emissione ft, pn_numreg (solo sulla prima riga della reg)

- IVA AD ESIGIB. DIFFERITA: estremi della fattura agganciata per incasso o, se reg di emissione ft, pn_riga = 1 (solo sulla prima riga della reg)

- NUMERO DI RIGA ALL'INTERNO DEL CASTELLETTO IVA

- TIPO MOVIMENTO DA CAUSALE CONTABILE (' '=NORMALE, 'X'=incassi/pagamenti, 'S'=prima apertura dei conti, 'Z'=chiusura dei conti, 'R'=riapertura dei conti, 'O'=fattura ad esegib. Differita, 'Q'=incasso/pagam. Fattura ad esegib. Differita, 'Y'=ratei/risconti, 'I'=insoluto, 'E'=fattura forn rottami ferrosi)

- DESCRIZIONE CODICE IVA

- TIPO IVA (1=imponibile, 2=esenti e non imp., 3=art.8 c.2, 4=Fuori campo, 8=da ventilare)

- PERCENTUALE COMPENSAZIONE (iva agricola)

- INCREMENTA VOLUME D'AFFARI (S/N)

- FLAG ESENTE PER PRO-RATA (S/N)

- RIPORTA NEL VP1/1 (S/N)

- RIPORTA NEL VP1/2 (S/N)

- RIPORTA NEL VP2/1 (S/N)

- RIPORTA NEL VP2/2 (S/N)

- TIPO AGGIORNAMENTO PLAFOND ('N'=No, 'I'=acquisti Interno, 'E'=acquisti Estero, 'V'=vendite)

- TIPO GESTIONE 74Ter (N=No, 1=Interamente nella UE 2=Interamente Fuori UE, 3=Corrisp. Misti 4=Costi misti nella UE 5=costi misti fuori UE)

- FLAG ALIQUOTA PER L'AGRICOLTURA (S/N)

- CODICE IVA PER SALTO DI ALIQUOTA (VENTILAZIONE)

Note tecniche di gestione IVA in Business

In business, se il codice IVA è parzialmente deducibile, ed il calcolo della parte non deducibile porta ad un importo con più di 2 decimali, viene eseguito sempre un arrotondamento PER ECCESSO al secondo decimale.

IVA ad esigibilità differita

In business la liquidazione IVA può operare in 2 modi, in base a come è stato scelto in anagrafica ditta (una volta impostato il sistema di calcolo non è più possibile modificarlo. In entrambi i casi si usano le causali contabili.

Primo sistema, basato sulle partite: all'atto della registrazione di incasso/pagamento si seleziona la partita di riferimento della fattura. La liquidazione IVA, per ogni incasso/pagamento riuscirà a risalire alla fattura tramite il numero di partita e con quella determinerà l'importo dell'IVA, suddiviso per aliquota. Con questo sistema non è possibile gestire note di accredito a storno fattura.

Secondo sistema, basato su data e numero di registrazione: all'atto della registrazione di incasso/pagamento in Business verranno visualizzate le registrazioni di possibili fatture a cui agganciarsi e verrà memorizzato la data ed il numero di registrazione fattura sulle righe di incasso/pagamento. La liquidazione IVA provvederò a risalire alla fattura utilizzando data e numero registrazione e con quella determinerà l'importo dell'IVA, suddiviso per aliquota. Le note di accredito a storno fattura vengono trattate come incassi/pagamenti all'atto della registrazione e la liquidazione IVA ne terrà conto per determinare l'importo ancora residuo da incassare/pagare.

Ventilazione dei corrispettivi

Spuntare in anagrafica ditta, per l'attività interessata, il flag 'ventilazione corrispettivi'. Le registrazioni da ventilare devono essere eseguite con un unico codice iva di tipo 'da ventilare'. Il totale monte acquisti è dato dagli acquisti con indicato sulla registrazione 'beni destinati alla rivendita'.

Il programma Stampa Liquidazione Iva provvede (per ogni attività iva) a calcolare il totale monte corrispettivi da ventilare del periodo (cioè del mese o del trimestre in liquidazione) (es. 3.000,00) ed il totali monte acquisti per ventilazione suddiviso per aliquota (es. 1.000,00 al 10%, 500,00 al 20%) ; questi totali sono calcolati considerando solo le fatture e note di accr. da fornitore relative a beni destinati alla rivendita (tipo acquisto su rigo di prima nota castelletto iva).

Lo stesso programma ripartisce il monte corrispettivi in modo proporzionale ai totali monte acquisti, ne scorpora l'iva e stampa un prospetto chiarificatore (Prospetto di Ventilazione) .Sulla base delle nostre ipotesi avremo :

Aliq. Acquisti %inc. Corrispettivi Impon. Imposta

10% 1.000,00 66,6% 2.000,00 -> 1.818,18 181,82

20% 500,00 33,3% 1.000,00 -> 833,33 166,67

-------- ----------

1.500,00 3.000,00

Se esiste la necessità di ventilare i corrispettivi con aliquote diverse da quelle applicate sulla reg. degli acquisti (il cosiddetto 'Salto di aliquota') (per es. acquisto al 14% ma i corrispettivi debbono essere conteggiati al 20% di Iva) , indicare il codice iva da applicare ai corrispettivi nella tabella codici iva per il codice iva relativo agli acquisti nella colonna 'cod. iva per salto di aliquota'. Nell'esempio indicare il cod. iva 20% nel record relativo all'aliquota acquisti 14%.

Iva pro-rata

Per l'integrazione con GIS è possibile utilizzare solo il pro-rata rilevato in liquidazione. Nella tabella dei codici IVA impostare quali codici IVA vendite devono intervenire per incrementare il volume di affari ai fini del pro-rata e quali per incrementare il valore delle operazioni esenti. In anagrafica ditta impostare sulle attività IVA la gestione 'solo in liquidazione' ed indicare la % di indetraibilità opera esenti teorica.

Iva agricoltura

Nella tabella dei codici IVA occorre indicare nella colonna 'codice IVA agric. corrispondente' il codice IVA che rappresenta la percentuale di compensazione relativa. Tale codice iva di riferimento deve avere selezionato il flag 'aliquota agricoltura' e nell'aliquota IVA occorre indicare la % di compensazione. Naturalmente se diversi tipi di beni agricoli (con diverse percentuali di compensazione) hanno lo stessa aliquota occorre prevedere diversi codici IVA con aliquota identica ma con codici IVA corrispondenti a % di compensazione diversa.

La percentuale da compensazione viene utilizzata in fase di liquidazione iva per determinare l'IVA deducibile. Naturalmente la % di compensazione è applicata sull'imponibile delle vendite per aliquota.

Per es. Iva 10%, percentuale di compensazione 7% avremo (nell'ipotesi di 10.000,00 di vendite nel periodo)

iva su operazioni imponibili : 1.000,00 (10% su 10.000,00)

iva deducibile : 700,00 (7% su 10.000,00)

Nel caso delle attività di tipo agriturismo, l'iva deducibile è data dal 50% dell'iva dovuta.

Intrastat/RSM/subfornitura/rottami ferrosi

Vengono gestisti tutti nello stesso modo. A discrezione dell'utente possono essere realizzate più causali contabili. Con una unica registrazione contabile si rileva il fornitore, il costo ed in coda sia il registro vendite che il registro acquisti.

Autotrasportatori

In business bisogna utilizzare una causale contabile specifica che fa avanzare in automatico la data di competenza IVA proposta nella registrazione di 3 mesi (oltre ad aver impostato in anagrafica ditta che l'attività è di tipo 'autotrasportatore)

Contabilità semplificata ...

In business la contabilità semplificata si gestisce esattamente come la contabilità ordinaria. La differenza si evidenzia solo nella stampa dei registri IVA. Qualora le rilevazioni di ratei/risconti e/o ammortamenti vengano eseguite con business, per il fatto che devono essere stampate sul regi IVA nelle registrazioni viene aggiunta una riga con codice iva 1999 – OPERAZIONE NON IVA (parametrizzabile) di tipo 'fuori campo IVA'

Professionisti: gestione incassi/pagamenti

All'atto dell'emissione /rilevazione di un documento IVA non incassato/pagato la registrazione viene eseguita come una normale contabilità ordinaria, ma al salvataggio il conto di costo/ricavo viene spostato un un'altra colonna della tabella ed al suo posto viene inserito il conto 'conto ricavi sospesi' / 'conto costi sospesi'. Al memento dell'incasso/pagamento la registrazione viene eseguita in modo ordinario ed al suo salvataggio Business provvede a generare in automatico una seconda registrazione per stornare il costo/ricavo sospeso imputandolo al costo/ricavo originario

IVA passaggi interni

Esempio: il forno che fa anche la vendita del pane tramite negozio annesso al laboratorio: la prima attività FORNO, la seconda attività NEGOZIO: la produzione del pane avviene nel forno, che lo passa poi al negozio, che provvede alla vendita tramite corrispettivi.

Occorre effettuare una registrazione che riguarda solo l'IVA: il forno non avrà mai cessioni al negozio, il negozio non avrà acquisti dal forno!

La normativa prevede che debbano essere eseguite delle registrazioni come fattura acquisto/fattura di vendita per la registrazione nei rispettivi registri, senza obbligo di emettere la fattura effettivamente.

Occorre per gestire questo caso predisporre una causale apposita che movimenta due registri, uno acquisti ed uno vendite ; per chi usa le causali standard usare la causale 1580.

NB: la causale deve avere l'apposito flag per non venir stampata su libro giornale.

Occorre distinguere tuttavia due casi :

1° caso: le due attività non sono (nessuna delle due) in ventilazione:

con una sola registrazione, compilo solo la sezione IVA con lo stesso codice IVA

su un prima riga movimento il registro acquisti dell'attività NEGOZIO , con Iva su acquisti, imponibile 100, cod. IVA 20% (codice iva standard :1280) imposta 20; sulla seconda riga movimenteremo il registro vendite della attività FORNO, con IVA vendite, sempre con stesso imponibile, codice iva e imposta. Il cod. fornitore sarà un fornitore fittizio con importo tot. Documento uguale a zero.

Si consiglia di utilizzare comunque un codice iva imponibile 20% , ma distinto dal codice solitamente utilizzato, con il flag 'ammontare passaggi interni' spuntato, per far si che in dich.annuale non venga considerato nel volume d'affari; vedi cod. iva 1280 dei codici standard.

2° caso: le due attività con la prima normale, la seconda in ventilazione:

su un prima riga, movimento il registro acquisti dell'attività NEGOZIO , con Iva su acquisti, imponibile 100, cod. IVA con percentuale 0% ma salto di aliquota 20% (vedi codice iva standard 1281) imposta zero; sulla seconda riga movimenteremo il registro vendite della attività FORNO, con IVA vendite, sempre con stesso imponibile, codice iva e imposta. Il cod. fornitore sarà un fornitore fittizio con importo tot. Documento uguale a zero.

In questo modo non si espone l'imposta nel passaggio interno (come norma vuole), ma ai fini della ventilazione il valore del pane passato dal forno al negozio viene preso come fosse (per il negozio) un acquisto al 20% (tramite il meccanismo del salto di aliquota).

Per maggiori informazioni consultare la circolare tecnica sul WSS CT-1205-0123-IntegrazioneBusinessGisCom_Gis.pdf

|