|

|  |  |  |

| |||

Contabilità semplificata aziendale | |||

|

Con Business è possibile gestire il regime contabile delle aziende (imprese) denominato 'contabilità semplificata', intesa come gestione dei soli registri iva, con valenza anche ai fini reddituali (cioè della determinazione del reddito fiscale d'impresa). Per gestire con Business questo tipo di contabilità occorre : In particolare su quest'ultimo punto è bene evidenziare che la differenza fondamentale, a livello di gestione, tra una contabilità aziendale ordinaria ed una semplificata, oltre al fatto di non essere obbligati a Libro Giornale e partitari, è nel fatto che determinate operazioni non iva vanno esposte comunque sui registri iva. In dettaglio (senza voler essere esaustivi) : Sul registro iva degli acquisti :

Sui registri vendite o corrispettivi :

Le causali standard che possono essere utilizzate per una gestione completa delle contab. semplificate aziendali sono le seguenti :

Non è necessario, normalmente, usare causali distinte per documenti iva e non iva sul registro acquisti; si può utilizzare al limite sempre 'MOVIMENTO CONTABILE ACQ.[Semp]' Fanno eccezione le note di accredito e le registrazioni che coinvolgono altre gestioni (es,. fattura fornitore [770] , per le fatture con gestione delle ritenute associate). In quesi casi occorre utilizzare le causali specializzate, quelle predisposte per le contabilità ordinarie. Come codice iva, per le registrazioni non iva, si consiglia di utilizzare il cod. iva standard 1999 (MOVIMENTO NON IVA), o codice analogo. NB: Nel caso di contabilità semplificate è molto consigliabile l'uso delle causali standard di Business. Inoltre, è bene precisare che, pur non essendo necessario, è possibile, in una contabilità semplificata (per motivi di comodità o gestione interna) registrare comunque, con causali non iva, anche tutte quelle operazioni (come per es. incassi, pagamenti, ecc.) che non hanno rilevanza ai fini dei registri o delle scritture obbligatorie fiscali. è bene notare che, per la gestione dei ratei e risconti (e costi/ricavi anticipati/posticipati) essi si registrano sui registri iva utilizzati per le registrazioni originarie (es. fitto attivo, registrato sul registro vendite n. 1 determina la registrazione di un risconto passivo sullo stesso registro). Per gli ammortamenti e plusvalenze/minusvalenze invece, il tipo e numero di registro iva utilizzato per la generazione delle registrazioni relative è determinato dalle informazioni impostate nel riquadro 'Registri Iva per semplificate' della tabella 'Contabilizzazione cespiti'. Dopo aver registrato in gestione p.nota le operazioni rilevanti si procede come per le contabilità ordinarie alla stampa di registri e liquidazioni iva. è necessario , a fine esercizio, procedre comunque alle chiusure e riaperture dei conti; non si provvederà invece (se non per scelta) alla stampa di libro giornale e partitari. Il programma 'Storicizzazione esercizio precedente' verificherà solamente che gli adempimenti siano siano stati elaborati. Una annotazione, sulle voci del piano dei conti. Sulle anagrafiche dei sottoconti esiste un campo denominato 'controlla semplificata' che permette di stabilire se un determinato conto (di costo o di ricavo) deve apparire o meno nel castelletto costi/ricavi nella stampa dei registri iva (infatti in caso di semplificate la stampa del registro iva riporta, per ogni fattura/documento, non solo il nome del fornitore, ma anche il dettaglio dei valori elementari di costo/ricavo presenti nella registrazione di prima nota). Indicare qui 'Non utilizz. In semplificat' se si vuole impedire l'uso di quel conto in registrazioni relative a ditte semplificate. Indicare invece 'Utilizzabile ma non stampa sui registri' se si vuole che il sottoconto sia utilizzabile in registrazioni relative a ditte semplificate, ma non si vuole che le righe relative appaiano nel castelletto costi/ricavi della stampa registri iva. CONTABILITA' SEMPLIFICATA PER CASSA Con la Legge di Bilancio 2017 (art. 1, commi 17 – 23, Legge n. 232/2016), che ha modificato l'art. 66 del TUIR dedicato alle imprese minori, è stato introdotto, per le imprese individuali e le società di persone in contabilità semplificata la determinazione del reddito (e del valore della produzione netta ai fini Irap) secondo il criterio di cassa, al posto del criterio di competenza. Per maggiori dettagli normativi fare riferimento alla circolare tecnica CT--1703-0229 del 06/03/2017 In Business per attivare la gestione per cassa è obbligatorio avere le seguenti impostazioni:

Attivare la contabilità per cassa Nell' ipotesi in cui si decida di optare per il regime per cassa, in Business è necessario procedere nel modo seguente:

Nella tabella Sottoconti va impostato quali componenti positivi/negativi sono soggetti al regime di cassa. Si tratta prevalentemente dei costi e dei ricavi legati rispettivamente alle fatture di vendite e alle fatture di acquisto. A tal fine va spuntato il relativo parametro di 'Collegamento a costi\ricavi sospesi'

Per gli altri conti che seguono il regime della competenza economica non dovrà essere indicato questo parametro. E' il caso ad esempio di leasing, salari e stipendi, plusvalenze, minusvalenze, sopravvenienze, ammortamenti e accantonamenti. I sottoconti relativi a spese di piede dei documenti di acquisto e vendita inseriti da 'Gestione documenti di magazzino' devono essere gestiti a 'Collegamento a costi/ricavi sospesi' in modo che se la fattura non è saldata risulta per il tot. come non saldata. Nel caso di fattura mista e cioè con conti collegati a ricavi\costi sospesi e altri da imputare subito questi ultimi saranno imputati subito a conto economico mentre gli altri conti saranno sospesi fino alla data di saldo della fattura. Può essere il caso ad esempio di una registrazione di vendita di cespiti in cui si rilevano:

in questo caso i conti di cui al punto a) rimarrano sospesi fino all'incasso della fattura . Non è possibile discriminare conti diversi per le spese di piede in base alla natura del movimento. Poiché nelle Tabelle personalizzazione acquisti e Personalizzazione vendite esiste solo un campo per indicare il conto in cui contabilizzare costi\ricavi accessori non è possibile distinguere conti da sospendere perché collegate ad acquisto\vendita di merce e conti da imputare subito perché relative alla cessione di un cespite. Vanno creati poi i sottoconti relativi a Costi e a Ricavi sospesi in cui saranno girocontati i costi e i ricavi relativi a fatture non pagate\riscosse.

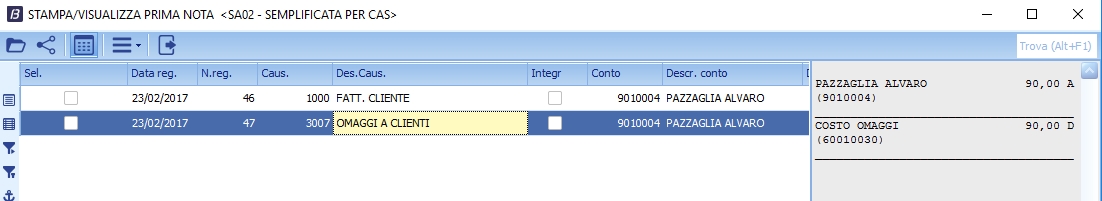

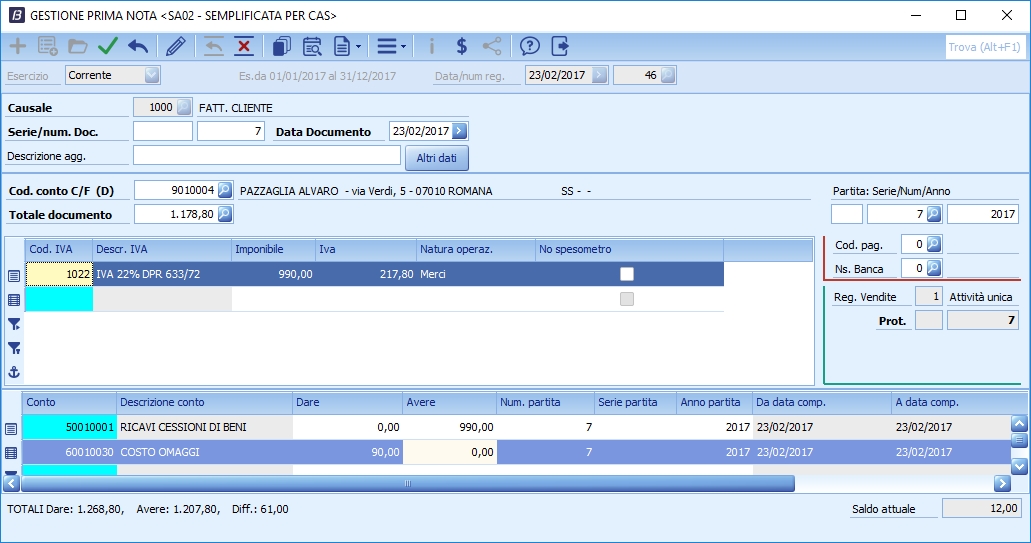

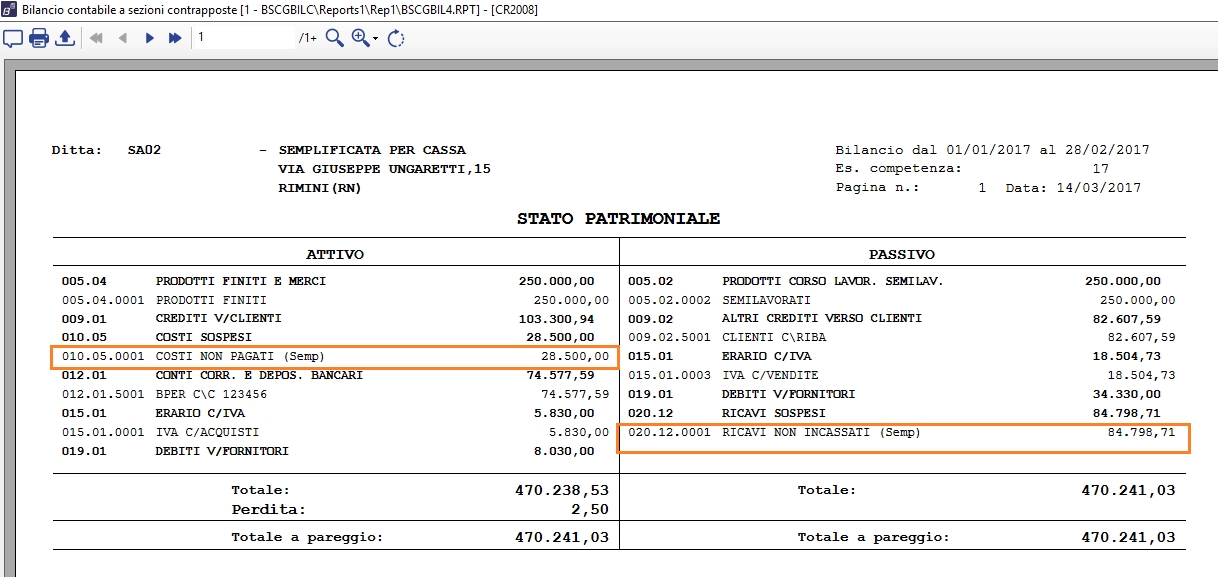

Da notare che, per chi conosce il funzionamento della contabilità professionisti l'implementazione del regime di cassa aziendale sarà diversa. Infatti nella contabilità professionisti le registrazioni di fatture non incassate\riscosse danno origine rispettivamente a registrazioni di storno per ricavi e a costi sospesi. Invece per la contabilità semplificata per cassa aziendale all'atto della registrazione di fatture non incassate\riscosse non sarà fatta nessuna registrazione di storno. I conti Costi sospesi e Ricavi sospesi servono solo nella Stampa bilancio in modo da esporre nel saldo il tot dei costi e dei ricavi collegati a fatture non saldate e quindi produrre una situazione patrimoniale bilanciata. Per gestire la nuova contabilità semplificata per cassa sono state apportate modifiche anche al piano dei conti 'Standard-AZ'. Per i dettagli vedi le note tecniche della presente circolare. Registrazioni e movimentazioni Registrazione Fattura percipiente: si consiglia di rilevare la Ritenuta d'acconto al momento del pagamento in quanto se la ritenuta è rilevata al momento del ricevimento della fattura questa viene assimilata a un pagamento Fatture con omaggi e/o con abbuoni: nel caso di contabilizzazione di fatture con omaggi e/o abbuoni il valore dell'omaggio/abbuono viene rilevato subito per il totale in quanto la funzione che storna costi/ricavi e li gira a sospesi (e viceversa quanto si fa l'incasso/pagamento) seleziona solo le registrazioni di tipo IVA. In questi casi é necessario:

|

Omaggio per € 90

Dopo avere cancellato la registrazione per storno omaggi entro in prima nota e modifico la registrazione di contabilizzazione fattura cliente

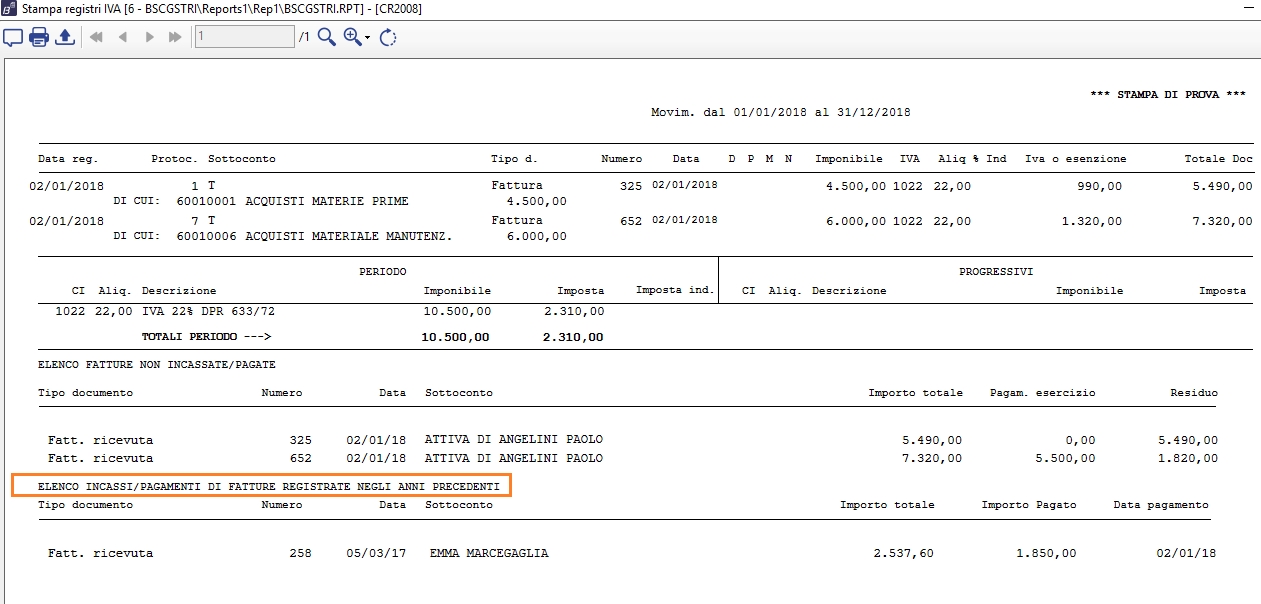

Incasso fatture di anni precedenti: per le fatture registrate fino al 31/12/2016 il relativo costo\ricavo non sarà imputato nell'anno dell'incasso\pagamento in quanto tali fatture hanno già concorso al reddito dell'anno in cui sono state registrate. Per le fatture registrate dal 01/01/17 le fatture non saldate nell'anno concorreranno a fare parte del reddito nell'anno in cui avviene il saldo. Nella stampa del registro IVA del 31/12 saranno elencate le fatture registrate negli anni precedenti e saldate nell'anno

Emissione di ricevute fiscali:

Nel caso in cui l'utente gestisca l'emissione di ricevute fiscali ai fini di gestire la casistica dei documenti non riscossi per l'imputazione in maniera corretta dei ricavi al periodo di riscossione è necessario che nell'intallazione sia presente anche il modulo Vendite. In pratica è necessario che le ricevute fiscali e la relativa riemissione vengano effettuate con Business, perchè non c'è nessun legame, in contabilità, tra ricevuta fiscale non incassata e relativa riemissione per incasso totale.

Ricordiamo che in caso di ricevuta fiscale non riscossa l'utente deve poi gestire il relativo incasso con una Riemissione dello stesse.

Nel caso di Ricevuta fiscale per cessione di beni che sia stata riscossa l'IVA viene comunque imputata al periodo in cui c'è stata l'emissione del documento, e la relativa registrazione di prima nota viene intestata non al cliente ma a un sottoconto generico CRED DA RICEVUTE FISCALI NON INCASSATE (CESSIONE DI BENI) indicato in Tabella personalizzazione vendite.

Per la Ricevuta fiscale emessa per prestazioni di servizi e non incassata, la registrazione di prima nota sarà effettuata fuori dall'ambito IVA in quanto per i servizi l'IVA è imputata nel periodo in cui avviene l'incasso.

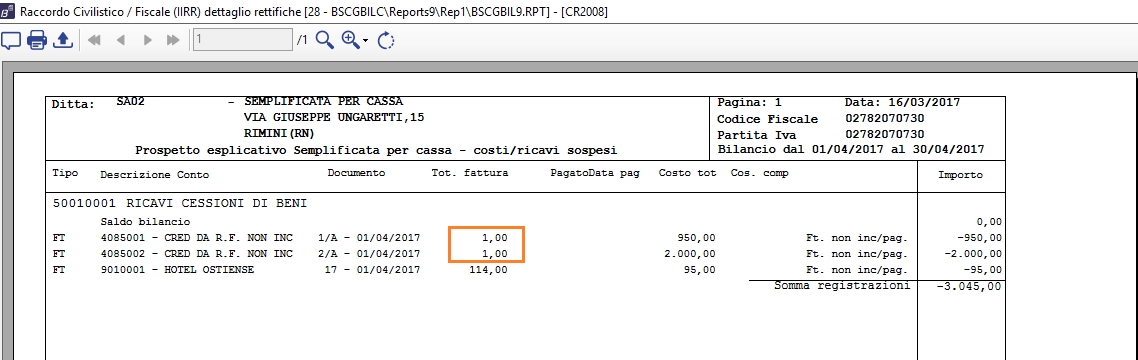

Nel prospetto di raccordo della contabilità semplificata risulterà pertanto il ricavo non incassato. Per indicare che trattasi di ricavi collegati a ricevute fiscali non incassate nel totale documento è indicato 1

Quando ci sono gli incassi devono essere fatte anche le Riemissioni, contabilmente la Riemissione di una prestazione di servizi è una registrazione con causale IVA mentre la Riemissione della Ricevuta fiscale per cessione di beni sarà una registrazione con causale non IVA.

Rimanenze iniziali dell'anno 2017

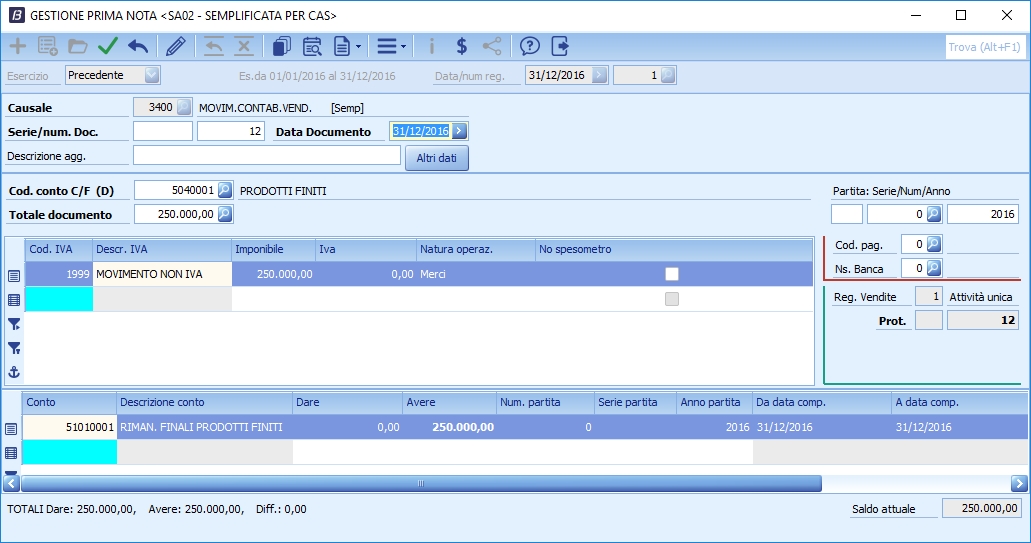

Per il primo anno di attivazione della contabilità semplificata con regime di cassa le rimanenze finali che hanno concorso a formare il reddito per l'anno 2016 sono deducibili.

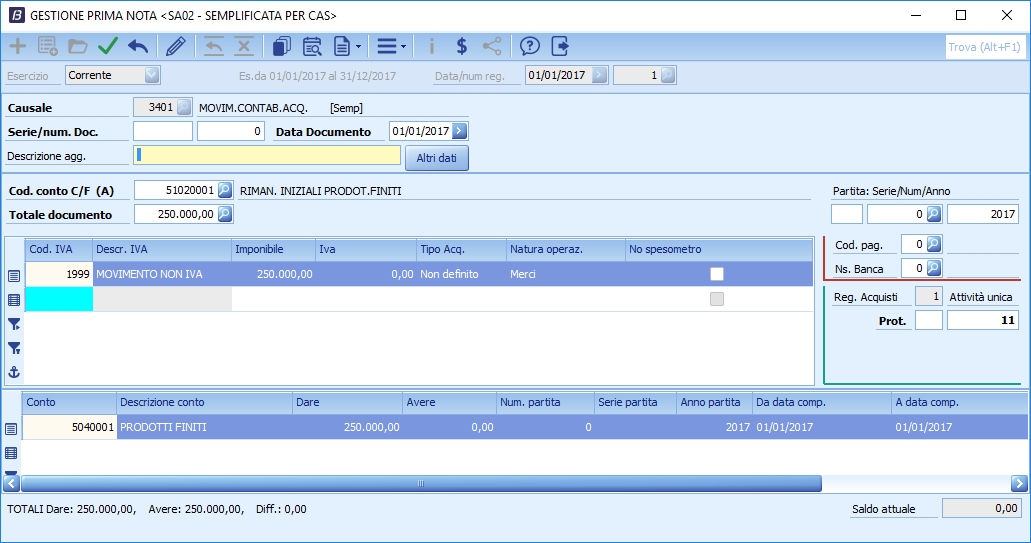

A questo fine sarà necessario effettuare una rilevazione a inizio anno in cui si rileva il costo Rimanenze iniziali e come contropartita della registrazione si può utilizzare il relativo conto patrimoniale. Per cui le registrazioni saranno

Al 31/12/2016

Al 01/01/2017

Implementazione in Stampa bilancio

In Stampa bilancio sono state effettuate le seguenti implementazioni per potere determinare in maniera agevole il reddito determinato secondo i nuovi criteri:

Consultando il partitario il saldo totale è diverso in quanto trattasi di un saldo per competenza a differenza del bilancio in cui il saldo invece è per cassa per i sottoconti gestiti a 'Collegamento a costi e ricavi sospesi'

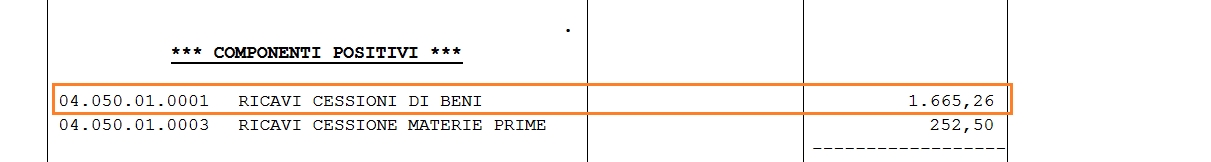

è stato creato un nuovo report 'Prospetto esplicativo Semplificata per cassa – costi/ricavi sospesi' (BSCGBIL9.RPT) in cui viene esplicitato come è determinato il saldo di bilancio dei componenti economici. Ad esempio il saldo di 1.665,26 per il sottoconto 50010001 è dovuto al fatto che c'è stato un incasso parziale di una fattura. Per cui dal saldo di bilancio se sono sommati tutti i corrispettivi non incassati allora il saldo torna uguale alla somma delle registrazioni come da Stampa partitario

Il costo imputato è quindi pari alla percentuale della fattura incassata: ad esempio per la fattura nr. 2 si ha che è pari a 2.500 * (2.000/3.002,53) = 1.665,26.

Il totale dei costi e dei ricavi collegati a fatture registrate nel periodo ma non saldate sono stornati a conti dei Ricavi sospesi e Costi sospesi e saranno visibili quindi nella stampa dello Stato Patrimoniale.

Tecnicamente, verranno inserite in prima nota delle registrazioni su costi/ricavi da rilevare o stornare da 'sospesi', marcate come 'integrative'. Al temine dell'elaborazione queste registrazioni verranno cancellate.

Implementazione in Stampa registri IVA

Si registrano le fatture emesse e le fatture di acquisto ai fini IVA esattamente come avvenuto finora con la contabilità tenuta per competenza (quindi nel rispetto del termine di 15gg per le fatture emesse e nel momento in cui si vuol esercitare la detrazione per quelle di acquisto), oltre a tutti gli altri costi fuori campo IVA.

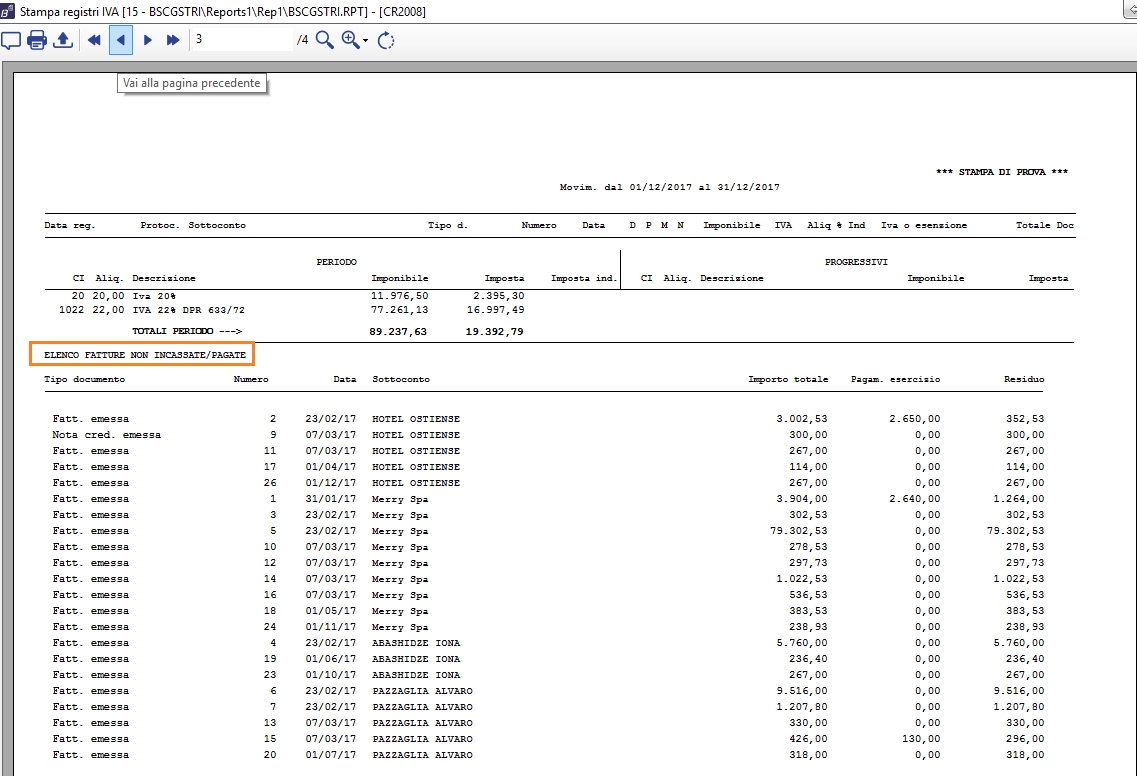

A fine anno, però, invece di apportare le rettifiche di competenza, si annota esclusivamente il dettaglio di quelle fatture (già registrate ai fini iva) per le quali non è avvenuto il pagamento o la riscossione.

Non è richiesto di monitorare durante l'anno tutti gli incassi e tutti i pagamenti, in quanto l'imputazione dei costi e dei ricavi nella dichiarazione deve essere effettuata per differenza (scomputando dai totali dei registri iva le sole fatture non incassate/pagate).

Per cui se lancio una stampa al 31/12 , nell'ipotesi di liquidazione IVA mensile il programma oltre a stampare i movimenti del mese elencherà anche le fatture dell'anno che non sono state totalmente incassate al 31/12 evidenziando nel caso di incasso\pagamento parziale la quota incassata\pagata.

Saranno indicati anche le fatture riscosse\pagate emesse in anni precedenti

Per il dettaglio di come sono stati determinati i ricavi e costi di competenza in base al regime di cassa vedi le implementazioni della Stampa bilancio.

|  |  |  |  | |

|  |  |  |  |  |

| |||||